Maurice et le Maroc, en lice pour devenir des plates-formes incontournables d’investissement en Afrique

Les entreprises séduites par les promesses d’une croissance africaine soutenue par la démographie et l’émergence d’une classe moyenne doivent faire face à la multiplicité marchés de ce continent de 54 Etats. L’une des stratégies utilisées par les investisseurs pour se rapprocher de ces marchés consiste dans la création sur le continent d’une holding animatrice ou de centres de services destinés à intervenir ou à coordonner leurs activités dans un groupe d’Etats cibles.

S’agissant de l’Afrique francophone, la France a longtemps constitué le choix naturel pour la mise en oeuvre de cette stratégie, en raison de la proximité géographique et culturelle, de systèmes juridiques très proches mais aussi de l’appartenance à la zone franc offrant une parité fixe entre l’euro et le franc CFA. La France est par ailleurs le seul pays ayant un réseau de conventions fiscales aussi étendu avec l’Afrique, avec plus de trente conventions fiscales en vigueur.

Pour autant, depuis quelques temps, Maurice et plus récemment le Maroc sont devenus une plate-forme incontournable pour les investisseurs en Afrique.

Les avantages de Maurice sont indéniables. Tout d’abord, le développement depuis près de vingt ans des activités de services financiers en fait un centre reconnu dans ce domaine.

En termes d’environnement du droit des affaires, le pays occupe la première place en Afrique dans les classements tels que « Doing business » de la Banque Mondiale, le Mo Ibrahim Index for African Governance ou la Best Country for Business List de Forbes.

Le système juridique à la fois inspiré du droit civil et du droit anglais est tout à fait adapté aux attentes des investisseurs en termes de proximité avec le système juridique tel qu’il résulte de l’Ohada et de souplesse dans les relations entre associés.

Maurice se distingue également grâce à un régime fiscal attractif. Lorsque les investisseurs réalisent principalement des activités à l’étranger, ils reçoivent, en fonction de leur demande, une licence de la Commission des services financiers de catégorie 1 (Global Business Companies 1 ou GBC 1) ou de catégorie 2 (GBC 2) lorsqu’elles sont considérées comme non-résidentes de Maurice.

Les GBC 2 ne sont soumises à aucun impôt sur les bénéfices mais, considérées comme non résidentes, ne peuvent pas bénéficier des dispositions des conventions fiscales. Par ailleurs, exposées à un risque plus élevé d’imposition dans l’Etat où est située leur direction effective, elles sont généralement écartées au profit des GBC 1.

Considérées comme résidentes, ces dernières bénéficient des conventions fiscales. Elles sont en principe imposables sur leurs bénéfices au taux de droit commun fixé à 15%. Toutefois, grâce à une déduction des crédits d’impôt étrangers à hauteur de 80% au moins, le taux effectif d’impôt se situe entre 0% et 3%. Par ailleurs, les dividendes et intérêts versés par une société mauricienne ne sont soumis à aucune retenue à la source.

Les revenus des GBC 1 peuvent être conservés en devises et les paiements à l’étranger ne sont soumis aucun contrôle des changes.

Pour obtenir une licence de GBC 1, une société doit notamment disposer d’au moins deux administrateurs personnes physiques résidentes de Maurice, y prévoir la réunion du conseil d’administration, y tenir sa comptabilité et la faire vérifier par des commissaires aux comptes mauriciens et disposer à Maurice de son compte bancaire principal sur lequel tous ses revenus doivent être transférés dans un premier temps.

Depuis 2015, Maurice a renforcé ses exigence en matière de substance en ajoutant une condition supplémentaire parmi six nouveaux critères, dont l’existence de locaux, l’emploi d’au moins un salarié à plein temps, la détention d’actifs à Maurice valant au moins 100 000 dollars US.

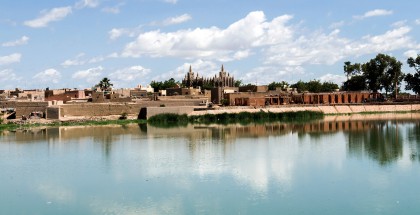

Pour sa part, le Maroc a déployé une politique d’incitation aux investissements étrangers et met en oeuvre depuis quelques années une diplomatie économique vers l’Afrique subsaharienne. Ainsi aux régimes des zones d’offshoring ou de zones franches d’exportation s’est ajoutée la création, en décembre 2010, de Casablanca Finance City (CFC), destinée à accueillir les entreprises investissant ou réalisant des prestations hors du Maroc et en pratique essentiellement en Afrique. A ce jour, plus d’une centaine d’entreprises ont été agréées à ce régime.

Les entreprises éligibles au régime CFC comprennent notamment les entreprises du secteur financier, bancaire et des assurances, les services de conseil juridique, fiscal, financier, les sièges régionaux ou internationaux qui assurent une activité de supervision et de coordination des activités d’entreprises exercées dans un ou plusieurs pays étrangers et enfin les sociétés holding détenant des participations directes ou indirectes d’au moins 60% dans des sociétés étrangères.

Le régime des sièges régionaux et internationaux prévoit une imposition au taux de 10% sur les bénéfices ou sur une base forfaitaire égale à 5% des frais de fonctionnement (le plus élevé des deux montants étant retenu).

Les holdings et autres sociétés éligibles bénéficient quant à elles d’une exonération d’impôt sur les sociétés pendant cinq ans suivie de l’application d’un taux réduction de 8,75%, sans limitation de durée.

Le régime CFC présente également l’intérêt d’alléger les contraintes résultant du contrôle des changes marocain, notamment pour ce qui concerne le règlement des rémunérations de prestations de services hors du Maroc, la possibilité de conserver les avoirs en devises de provenance étrangère, les restrictions relatives aux investissements hors du Maroc.

La comparaison des intérêts respectif du Maroc et de Maurice ne peut se limiter aux régimes intrinsèques à ces deux pays et doit prendre en compte les prélèvements applicables aux flux financiers destinés à la structure à constituer, souvent très élevés en Afrique. Le réseau de convention fiscales en vigueur entre chacun des deux pays considérés et les pays africains où se situeront les investissements envisagés doit être pris en considération.

L’appartenance à des organisations régionales africaines peut également être prise en compte, notamment lorsqu’il s’agit de vendre des biens d’origine de ces deux pays.

A ce jour, Maurice a conclu vingt conventions fiscales avec les Etats africains dont seize en vigueur (notamment avec l’Afrique du Sud, le Congo, Madagascar, le Mozambique, la Namibie, l’Ouganda, le Rwanda, la Tunisie et le Sénégal) et quatre en attente d’être ratifiées (Gabon, Kenya, Maroc et Nigeria). Quatre conventions sont par ailleurs en attente d’une signature (Burkina Faso, Cap-Vert, Côte d’Ivoire et Ghana). Il faut rappeler qu’auparavant, Maurice était membre de l’Organisation commune africaine et mauricienne créée en 1965, qui regroupait alors quatorze autres Etats. La convention fiscale conclue entre ses membres a continué de produire des effets après la dissolution en 1985 de cette organisation et jusqu’à très récemment encore.

L’appartenance de Maurice à deux zones économiques regroupant des pays d’Afrique australe et de l’Est, la Comesa (Common Market of East and Southern Africa) et la SADC (Southern African Development Community) qui ont conclu des accords commerciaux de libre échange respectivement avec les Etats-Unis et l’Union européenne, facilite la circulation dans ces zones des biens qui seraient produits à Maurice.

Quant au Maroc, il a conclu une quinzaine de conventions dont plus de la moitié (ex. : Côte d’Ivoire, Egypte, Gabon, Guinée Conakry, Mali, Sénégal, etc.) sont entrées en vigueur. D’autres sont en attente d’être ratifiées (ex. Burkina Faso, Cameroun, Maurice, Ethiopie, etc.) ou en cours de négociation (Afrique du Sud, Ghana, République démocratique du Congo).

En ce qui concerne les accords de protections des investissements, Maurice en a conclu une vingtaine couvrant l’Afrique australe, l’Afrique de l’Ouest et une partie du Maghreb mais dont seulement entrés en vigueur, alors que le Maroc en a conclu dix-sept avec des Etats africains, essentiellement francophones dont huit également sont en vigueur.

Il est enfin intéressant de noter que Maurice et le Maroc disposent de conventions fiscales avec le Sénégal et la Côte d’Ivoire, permettant ainsi aux investisseurs d’envisager la constitution d’une sous-holding régionale dans l’un de ces pays pour la réalisation d’activités dans l’ensemble de la sous-région en bénéficiant des différents accords régionaux en matière de réglementation des changes, de douane et de fiscalité.

Auteurs

Jean-Jacques Lecat, avocat associé spécialisé dans les transactions internationales concernant les pays émergents. Président de la commission juridique et fiscale du Conseil français des investisseurs en Afrique (CIAN)

Deana d’Almeida, avocat, Equipe Afrique