(R)évolution blockchain pour les titres non cotés français : enjeux et perspectives autour de la consultation publique de la Direction Générale du Trésor

I. Introduction

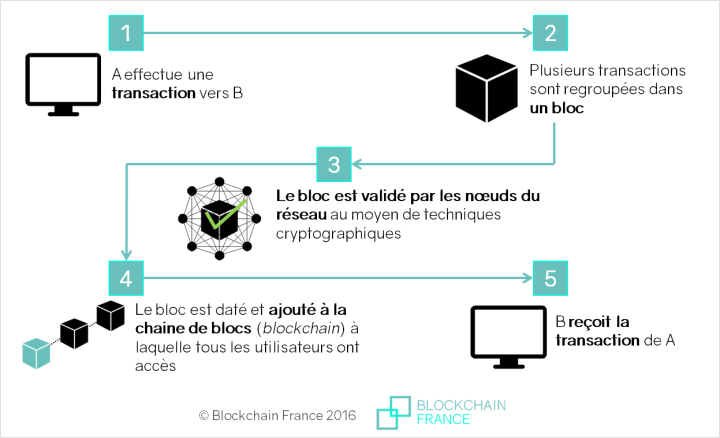

La blockchain (littéralement « chaîne de blocs ») est communément désignée comme une technologie née en 2008 pour servir à l’origine de support à la cryptomonnaie Bitcoin. Par extension, la blockchain désigne toute base i) de stockage et de transmission de données informatiques ii) sécurisée, iii) partagée par ses différents utilisateurs et qui iv) contient l’historique de tous les échanges effectués entre ses utilisateurs depuis sa création1.

Les échanges sont regroupés par bloc de transactions. Chaque bloc est validé par les nœuds du réseau appelés les « mineurs », selon des techniques qui dépendent du type de blockchain et qui sont censées rendre infalsifiable le contenu des transactions. Une fois le bloc validé, il est horodaté et ajouté à la chaîne de blocs. La transaction est alors visible pour le récepteur ainsi que l’ensemble du réseau.

Il existe plusieurs catégories de blockchain dont le modèle le plus disruptif, la blockchain publique, est i) accessible à tous et ii) « opérable » par tous.

Alors que la blockchain et la Distributed Ledger Technology ou dispositif d’enregistrement électronique (un « DLT« ) s’inscrivent désormais dans une tendance durable d’innovation de rupture et de révolution technologique, la Direction Générale du Trésor (la « DGT« ) vient de clôturer une phase de huit semaines de consultation en vue de moderniser le cadre juridique existant pour les titres financiers de droit français non cotés2.

Dans ce cadre, CMS Bureau Francis Lefebvre a fait part de ses observations à la consultation.

II- Contexte et objectifs de la consultation publique de la DGT

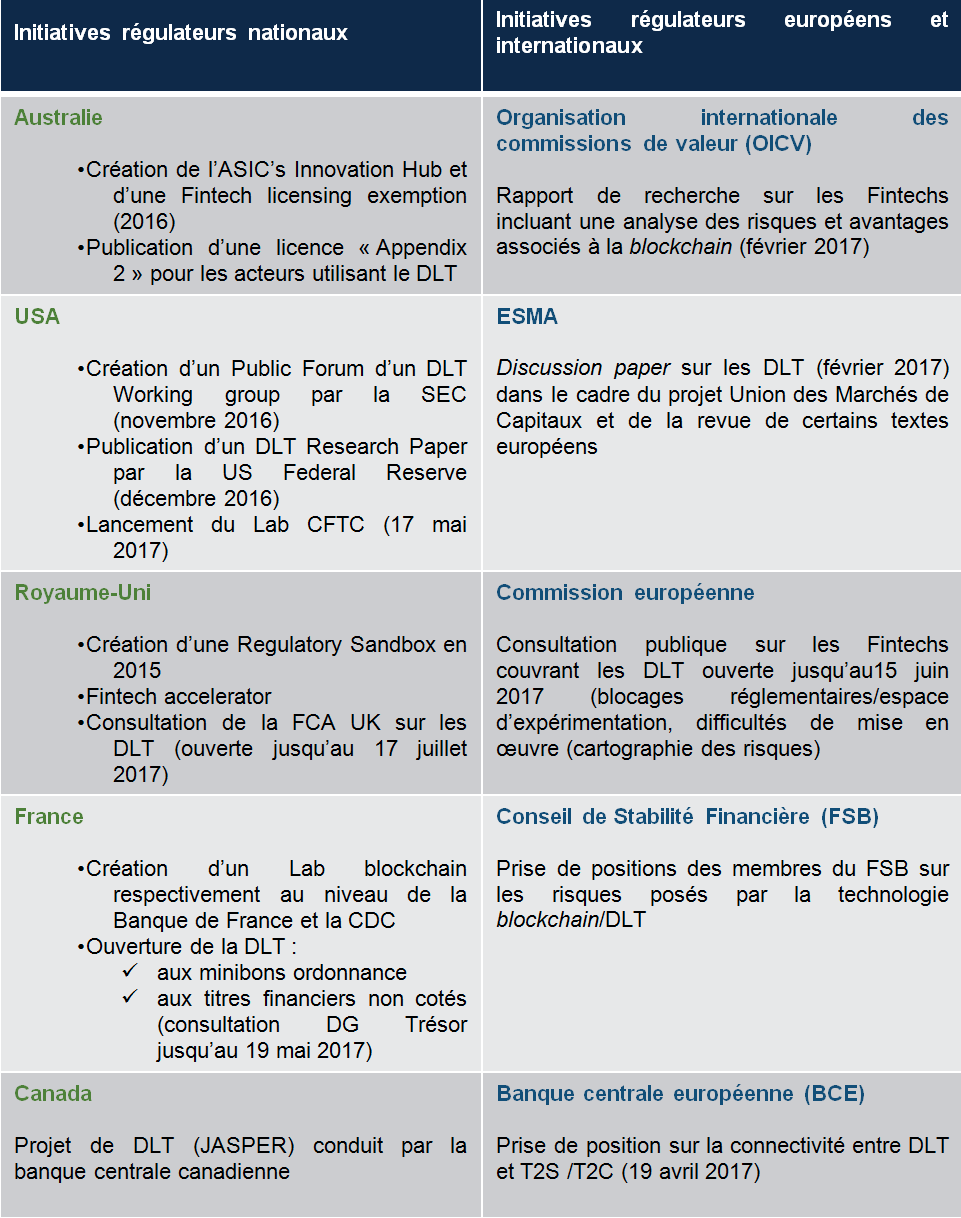

A. Une prise de conscience massive des régulateurs et des pouvoirs publics

Face aux enjeux majeurs que représentent le développement et la généralisation de la technologie blockchain pour le secteur bancaire et financier mais également pour les Etats potentiellement inquiétés dans leur souveraineté juridique, économique et monétaire, une prise de conscience collective a donné lieu à la publication de nombreux rapports d’organisations internationales et de régulateurs nationaux.

En effet, la technologie blockchain et ses potentialités multiples inquiètent et dans le même temps intéressent grandement pouvoirs publics et acteurs du secteur bancaire et financier.

Alors que la Banque centrale européenne s’est récemment positionnée en défaveur, à court terme, de la connectivité des DLT aux plateformes Target 2 Securities et Target 2 Cash pointant l’immaturité de la technologie3, dans le même temps, les initiatives des pouvoirs publics nationaux et les partenariats privés et/ou publics/privés sous forme de consortiums se sont multipliés sur les deux dernières années.

Les premières applications concrètes de la technologie blockchain concernent le post-marché et l’asset servicing où les gains d’efficience sont facilement identifiables dès lors que les processus de circulation des titres financiers concernés sont peu automatisés. A cet égard, la tenue des registres des actionnaires de sociétés de capital non cotées et la tenue de compte émission d’organismes de placement collectif (« OPC »)4 ont été identifiés comme les premiers sujets d’expérimentation pouvant révéler les potentialités et les limites des DLT.

C’est dans ce contexte ambivalent que la DGT a lancé des réflexions stratégiques pour moderniser le cadre juridique de détention des titres financiers non admis aux opérations d’un dépositaire central de titres (« CSD« ) ou d’un système de règlement-livraison.

B. Une approche française volontariste et progressiste dans un contexte de régulation compétitive

A titre de rappel, une première étape vers la généralisation de la blockchain comme outil de technologie de circulation des actifs financiers avait été franchie en octobre 2016 avec la possibilité de recourir au DLT pour les minibons sous- catégorie des bons de caisse5.

A cet égard, le périmètre retenu par le législateur au travers de l’habilitation donnée par l’article 120 de la loi n° 2016-1691 du 9 décembre 2016 relative à la transparence, à la lutte contre la corruption et à la modernisation de la vie économique (la « loi Sapin II »)6 traduit une volonté d’avancer par étape pour mesurer les barrières légales, réglementaires et techniques à surmonter en faveur du développement de la blockchain.

D’autres autorités ou institutions, telles que la FCA, la SEC et la Commission européenne, ont souhaité élargir l’exercice d’analyse et de prospective en matière de stratégie de régulation à l’ensemble des titres financiers voire même du secteur bancaire et financier rendant de facto plus complexe et probablement moins précis, dans un premier temps, l’exercice d’évaluation des modifications législatives et réglementaires à apporter.

En lançant cette consultation, la DGT souhaite donc maintenir la France dans la course et la positionner à l’avant-garde de l’Union européenne en ce qui concerne le développement de cette technologie et, ce, en s’appuyant sur le résultat des réflexions conduites par l’AMF et la Banque de France7.

L’élection récente d’Emmanuel Macron à la Présidence de la République avec un programme résolument tourné en faveur des Fintechs et du développement de l‘économie numérique devrait accentuer cette approche proactive et favoriser certaines réalisations à court/moyen terme.

III- Principaux enjeux autour de la mise en place de blockchains pour les titres non cotés

A. Besoin de légiférer et fonction légale attribuée aux DLT

Une des questions centrales posées par le document de consultation de la DGT est celle relative au besoin de légiférer. A cet égard, la DGT souhaite déterminer quelle est l’étendue des modifications législatives et réglementaires à apporter pour permettre le développement des DLT pour les titres financiers non cotés.

La portée et l’étendue de ces aménagements sont étroitement liées à la fonction légale qui devrait être confiée aux DLT parmi les trois fonctions proposées dans le document de consultation1 :

- soit le dispositif de DLT est un simple outil technique mis à la disposition des opérateurs et, dans ce cas, le droit n’a sans doute pas grand-chose à dire ;

- soit le dispositif de DLT devient un mode juridique -exclusif ou possible- de preuve de la propriété des titres financiers, auquel cas un ajustement a minima du droit sera requis (articulation avec les règles actuelles en matière de signature électronique ; prise en compte des dispositions inscrites dans le Règlement UE 2016/679 du 27 avril 2016 relatif à la protection des données (dit « GDPR« ), etc.) ;

- soit, ce qui semble être l’option retenue par différents groupes de travail et par Paris Europlace, le dispositif de DLT est érigé par la loi comme la seule modalité possible de représentation juridique de la propriété des titres financiers (ce qui inclut les modalités de cession des titres et toutes opérations affectant le droit de propriété : nantissement, prêt, aliénation fiduciaire, location, etc.) et alors les modifications à apporter au droit positif sont plus importantes, sans toutefois que notre univers mental en soit substantiellement affecté.

En effet, dès lors que la fonction n°3 présente le mérite de régler les questions de i) circulation des titres financiers au travers des opérations de cession, ii) du transfert de propriété et iii) de preuve de la propriété, le point essentiel porte alors sur la question des effets juridiques attachés à un enregistrement dans un DLT d’une opération de cession.

Dans un souci de maintien de la cohérence du droit des titres français, les effets juridiques de l’inscription de la cession dans le DLT pourraient être assimilés aux effets juridiques d’une inscription dans un compte-titres au sens de l’article L. 211-3 du Code monétaire et financier (le « CMF« ).

Cette assimilation juridique présenterait l’avantage, toujours dans une phase d’expérimentation de la technologie blockchain, de garantir la force et la cohérence du dispositif français au regard du principe édicté à l’article L. 211-4 du CMF selon lequel : « Le compte-titres est ouvert au nom d’un ou de plusieurs titulaires, propriétaires des titres financiers qui y sont inscrits ». De même, cette assimilation permettrait de faire application de la règle centrale issue de l’article L. 217-1 du CMF selon laquelle « le transfert de propriété de titres financiers résulte de l’inscription de ces titres au compte-titres de l’acquéreur »9 et des dispositions prévues aux articles L.211-1410, L. 211-1511, L. 211-1612 et L. 211-1713 du CMF qui, ensemble, composent les caractéristiques fortes du régime juridique de détention des titres dématérialisés.

B. Typologie de DLT et confiance des émetteurs et des investisseurs

Le document de consultation n’exclut aucune catégorie de DLT qui pourrait permettre l’enregistrement et la transmission de titres financiers non cotés.

Par principe, l’existence d’une blockchain implique que soient réunis les cinq éléments suivants: (i) une confiance distribuée, (ii) un système transactionnel, (iii) garanti par une large communauté, (iv) sans tiers de confiance, (v) opérant des protocoles complexes. Certains auteurs considèrent que les deux derniers éléments -difficiles à mettre en place car coûteux pour les acteurs de la communauté- peuvent être utilement remplacés dans le cadre de DLT privés par un tiers de confiance : le résultat est ainsi un DLT partagé avec tous mais authentifiée par ledit tiers de confiance (le gestionnaire).

Alors qu’un certain nombre d’acteurs interrogés souhaiteraient limiter le développement de tels DLT aux initiatives privées, une approche alternative pourrait être de créer des incitations à la certification pour les DLT publics et privés.

En effet, au-delà des questions de gouvernance et de chaîne de responsabilité qui sont adressées dans le document de consultation de la DGT, un des points clés pour le succès du futur dispositif est la confiance des émetteurs et des investisseurs qui doivent pouvoir émettre/détenir des titres financiers au travers des DLT avec, a minima, les mêmes garanties et le même niveau de sécurité juridique et technique que si le registre des actionnaires ou des porteurs de parts ou d’actions d’OPC était tenu en la forme papier ou Excel.

A ce titre, une des possibilités à envisager est la mise en place d’un dispositif de certification ou de labellisation pour les DLT privés ou publics qui respecteraient un certain nombre d’exigences en termes de protection des données, de cybersécurité, de plan de continuité de l’activité et de contrôles KYC et anti-blanchiment.

Dans ce cadre, le futur environnement législatif et réglementaire pourrait s’inspirer d’une version améliorée des dispositions prévues à l’article 24 du Règlement (UE) n °910/2014 du 23 juillet 2014 européen sur l’identification électronique et les services de confiance pour les transactions électroniques au sein du marché intérieur (le « Règlement eIDAS« ).

Cette approche aurait le mérite de permettre à la France d’être force de proposition, dans le cadre des réflexions lancées par la Commission européenne en faveur d’une approche harmonisée dans l’Union pour le développement des Fintechs14, en proposant une base de discussion s’inspirant d’un environnement déjà connu des Etats-membres15.

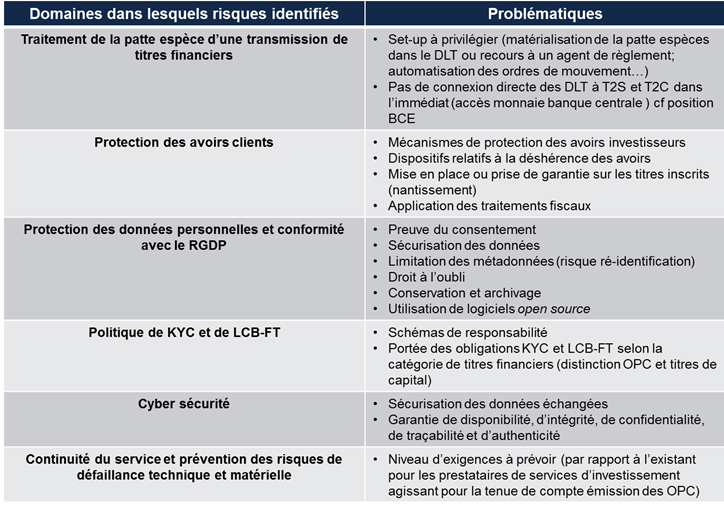

C. Cartographie des risques et enjeux autour de la protection des données personnelles

Le document de consultation de la DGT interroge les parties prenantes sur les zones d’insécurité qui entourent le développement de la technologie blockchain.

A cet égard, il y a lieu de relever que les régulateurs supranationaux tel que l’OICV et l’ESMA ont identifié assez précisément les défis et les enjeux réglementaires, opérationnels, technologiques et de gestion du risque que pose le développement de DLT de post-marché16.

S’agissant des titres non cotés d’émetteurs de droit français, la cartographie des risques liés au déploiement de DLT publics/privés peut être résumée de la manière suivante :

Source : CMS Bureau Francis Lefebvre mai 2017

A cet égard, on peut notamment souligner la problématique particulière de la conservation et de la protection des données liées aux spécificités de la technologie blockchain (évoquée notamment dans la question 15 du document de consultation de la DGT) qui permet de conserver de manière systématique et irrévocable l’historique de toutes les transactions enregistrées depuis l’origine.

La jurisprudence récente de la Cour de Justice de l’Union européenne (« CJUE« ) et, en particulier l’arrêt Manni17 apportent des éclairages utiles quant à la portée du principe essentiel de protection des données personnelles selon lequel les données ne peuvent plus être conservées dès lors qu’elles ne sont plus nécessaires au regard des finalités pour lesquelles elles ont été collectées. A ce titre, la CJUE semble conditionner la conservation des données sans limite de temps à la réunion de trois éléments à savoir (i) l’existence d’une base juridique valable, (ii) l’impossibilité de déterminer une durée à l’expiration de laquelle la finalité serait épuisée et (iii) la possibilité pour la personne concernée d’exercer ses droits en cas de raison prépondérante et légitime.

L’arrêt Manni intervenu sous l’empire de l’article 6, paragraphe 1, sous paragraphe e), de la directive 95/46 du 24 octobre 1995 relative à la protection des données personnelles, ne semble pas devoir varier sous l’empire de l’article 5, paragraphe 1, sous e) de GDPR applicable à compter du 25 mai 2018.

Néanmoins, le principe de privacy by design prévu par GDPR conduira à s’assurer, dès la phase de développement du DLT, de l’impact possible du DLT sur la protection des données personnelles. Le principe de minimisation des données traitées, le recueil de consentements appropriés et les procédures d’archivage mises en place devront permettre de garantir la compatibilité du DLT avec les principes fondamentaux de la protection des données personnelles.

En outre, il semble envisageable de mettre en place dans le cadre du DLT des mesures de pseudonymisation, c’est-à-dire le « traitement de données à caractère personnel de telle façon que celles-ci ne puissent plus être attribuées à une personne concernée précise sans avoir recours à des informations supplémentaires […] ». L’Open Data Institute (l’ « ODI« ) précisait ainsi dans une étude18 relayée par le laboratoire d’innovation numérique de la CNIL, qu’une blockchain n’a pas nécessairement besoin de posséder et révéler des informations personnelles d’un haut degré de précision pour inscrire une simple transaction dans le système.

Dans une telle hypothèse, l’enregistrement systématique et irrévocable de l’ensemble des données dans le cadre du DLT ne semble pas faire obstacle à une éventuelle anonymisation ultérieure par exemple par suppression desdites informations supplémentaires. En tout état de cause, les règles d’anonymisation devront suivre les recommandations du G2919.

Dans tous les cas, l’émetteur des titres devrait être autorisé à avoir accès à ces données (via le gestionnaire du DLT) comme s’il avait accès directement à son registre des titulaires des titres.

D. Règle de conflit de lois applicable à la détermination des droits attachés à la détention des titres financiers

La DGT interroge les acteurs sur la méthode à suivre pour circonscrire le risque de voir un droit étranger s’appliquer aux opérations de cession opérées sur titres non cotés de droit français au sein des DLT. Cette question sensible rejoint en partie les discussions européennes actuelles en matière de clarification des règles de conflits de droit européen visant, entre autres, la détermination du compte-titres pertinent dans une chaîne d’intermédiation supranationale20.

Or, à l’exception de l’application des règles de conflits de lois prévues par les directives européennes Finalité, Collatéral et Liquidation, il n’existe pas en droit national de règle spécifique de conflits de lois applicable aux titres financiers ou aux comptes titres et qui pourrait être étendue à la circulation des titres au sein d’un DLT.

Pour lever toute incertitude juridique quant aux droits matériels attachés à la détention de titres financiers visés par la future loi d’habilitation, il pourrait être envisagé de prévoir une règle de conflits de loi précisant que les droits sur des titres financiers i) émis par une entité dont le siège social est situé en France et ii) résultant de l’inscription dans un DLT sont exclusivement régis par la loi française.

Dans cette approche, l’élément de rattachement à la loi française est la nationalité de l’émetteur. La localisation des différents intervenants – gestionnaire du DLT, mineurs et actionnaires ou porteurs de parts – et la loi applicable aux blocs de transactions du DLT deviennent alors indifférentes.

IV- Autres points d’attention identifiés par CMS Bureau Francis Lefebvre

Dans sa réponse au document de consultation de la DGT, CMS Bureau Francis Lefebvre a également relevé deux points importants pour le bon développement des DLT en France portant, d’une part, sur les modalités de passage en mode DLT et, d’autre part, sur la prise en compte des besoins des émetteurs permettant au nouveau modèle de présenter une réelle valeur ajoutée.

A. Décision de passage à la technologie blockchain et coexistence des régimes

Un des points non abordés dans les questions posées par la DGT est la question de savoir si l’enregistrement d’opérations de cession de titres financiers non admis aux opérations d’un CSD au travers d’un DLT doit être généralisé et rendu obligatoire.

Compte tenu de ce qu’il est communément admis par les acteurs que la technologie blockchain n’a pas encore atteint un niveau de maturité suffisant justifiant la généralisation de son application à un dispositif d’enregistrement électronique21, il semble indispensable, dans un premier temps, de faire coexister le dispositif actuel avec le futur cadre permettant le recours à la technologie blockchain.

En pratique, la question importante qui se pose à cet égard est de savoir si les mandataires sociaux peuvent décider seuls d’opter pour la technologie blockchain ou s’ils doivent solliciter l’accord de la collectivité des actionnaires, voire si une clause statutaire (s’agissant des titres de capital) est nécessaire dès lors que l’émetteur porte la responsabilité légale du passage en mode blockchain et de la gestion du DLT. En l’état du droit positif, lorsque la société entend imposer la forme nominative (dans les hypothèses où il est possible d’émettre des titres au porteur), une clause statutaire est requise22.

A minima, il conviendrait donc de prévoir dans le futur cadre législatif et réglementaire précisant que dès lors que les statuts le prévoient les valeurs mobilières peuvent être inscrites dans un DLT.

Une autre approche plus souple, qui pourrait être envisagée, serait de permettre au représentant légal de la société de basculer en DLT, sous réserve que ce choix soit porté à la connaissance des actionnaires et fasse l’objet de mesures de publicité (a minima par mention au RCS et/ou publicité au BODACC). Néanmoins, la mise en œuvre d’une telle solution aurait probablement pour effet la remise en cause des droits des actionnaires sur les modalités de représentation des titres émis.

B. Rencontre entre l’expression des besoins des émetteurs et l’offre blockchain

Dans le schéma de gouvernance et de supervision des DLT envisagé par la majorité des parties interrogées dans le cadre de la consultation de la DGT, l’émetteur conserverait, comme c’est le cas actuellement, la responsabilité légale d’opérer le DLT au même titre que s’il tenait un registre papier des actionnaires.

Dès lors, il apparaît essentiel que l’offre blockchain des acteurs souhaitant se positionner sur ce nouveau business apporte des réponses appropriées à la cartographie des risques identifiés et soit en mesure pour cela d’interagir avec un certain nombre d’intervenants de la chaîne titres : centralisateur, dépositaire, commissaire aux comptes, agent payeur etc.

A cet égard, les émetteurs seront très attentifs à la manière dont les prestataires de DLT répondront aux problématiques de KYC et de lutte contre le blanchiment de capitaux et le financement du terrorisme et de CRM, de traitement de la patte espèces, de cybersécurité et de protection des données de sorte que la décision de basculer en mode blockchain puisse présenter une réelle valeur ajoutée par rapport au modèle actuel.

Le future cadre français devrait donc demeurer suffisamment souple pour permettre l’évolution des schémas et, in fine, une meilleure prise en compte des intérêts et des besoins des émetteurs et des investisseurs.

V- Conclusions et prochaines étapes

En fonction du nombre de réponses, la DGT pourrait décider de publier une synthèse des réponses à la consultation dans le courant du mois de juin 2017.

A partir de là, les évolutions législatives et réglementaires attendues, notamment au travers d’un projet de décret qui pourrait couvrir à la fois les DLT de titres non cotés et les DLT pour les minibons, pourraient intervenir avant la fin de l’année.

Notes

1 “Distributed ledgers – sometimes known as “Blockchains” – are essentially records, or ledgers, of electronic transactions, very similar to accounting ledgers. Their uniqueness lies in the fact that they are maintained by a shared or “distributed” network of participants (so-called ‘”nodes”) and not by a centralized entity, meaning that there is no central validation system. Another important feature of distributed ledgers is the extensive use of cryptography, i.e. computer-based encryption techniques such as public/private keys and hash functions, to store assets and validate transactions.” Report The Distributed Ledger Technology Applied to Securities Markets, 7 February 2017 ESMA.

2 Consultation publique sur le projet de réformes législatives et réglementaires relatif à la Blockchain

3 European Central Bank, How could new technology transform financial markets? 19 April 2017.

4 Gestion du passif.

5 Ordonnance n°2016-5205 du 1er octobre 2016 prise en application de la loi 2015-990 du 6 aout 2015 (dite loi Macron).

6 L’article 120 de la loi Sapin II vise les titres financiers non admis aux opérations d’un CSD ou d’un système de règlement-livraison à savoir i) les titres de capital des sociétés non cotées, ii) les parts ou actions d’organismes de placement collectifs (OPCVM et FIA de toute forme) et iii) les titres de créance négociables. Néanmoins, sont également concernés les titres financiers qui ne sont pas admis aux opérations d’un CSD et qui sont inscrits en la forme nominative administrée par application des articles R. 211-4 du CMF et 322-2, II et 322-3 du Règlement Général de l’AMF.

7 Plus spécifiquement dans le cadre des travaux de l’initiative FROG qui s’est traduit notamment par la mise en œuvre du dispositif Agility et de l’étude de la Banque de France sur la mise place d’une blockchain interbancaire.

8 Fonction n°1 : technologie alternative de transmission des titres, fonction n°2 : preuve de la transmission des titres, et fonction n°3 : représentation juridique des titres financiers incluant l’enregistrement et la transmission des titres financiers.

9 Article L. 228-1 al. 9 du Code de commerce.

10 Pour le caractère négociable des titres financiers.

11 Pour la transmission des titres financiers par virement de compte à compte.

12 Pour la protection de l’acquéreur de bonne foi.

13 Pour le transfert de propriété résultant de l’inscription en compte.

14 La Commission européenne a lancé le 23 mars 2017 une consultation publique sur la base d’un document intitulé « A more competitive and innovative European financial sector« . La consultation ouverte jusqu’au 15 juin 2017 évoque notamment les différentes applications des DLT et interroge les parties prenantes sur les obstacles réglementaires, techniques au développement de ces dispositifs.

14 Le Règlement eIDAS partiellement entré en application le 1er juillet 2016 pose les conditions applicables à ces services de confiance avec pour objectif d’instaurer un climat de confiance dans l’environnement en ligne. En particulier, l’article 24 (2) du Règlement eIDAS précité impose des exigences à respecter par les prestataires fournissant des « services de confiance » numériques et délivrant des certificats qualifiés. Ces derniers sont soumis à des règles en matière d’emploi de personnels compétents, de gestion des risques de mise en responsabilité, de fiabilité et sécurité des systèmes, de protection des données personnelles, de continuité de service etc.. De plus, certaines technologies utilisées par le DLT – horodatage des blocs de données intégrés à la chaîne, signature permettant l’identification des participants, etc. – sont d’ores et déjà amplement prises en compte par ce texte.

16 IOSCO, Research Report on Financial Technologies (Fintech), February 2017; ESMA, Report: The Distributed Ledger Technology applied to Securities Markets, February 2017.

17 CJUE, arrêt du 9 mars 2017, C-398-15, Manni.

18 ODI, Applying blockchain technology in global data infrastructure, 2016.

19 Groupement des autorités de protection des données personnelles de l’Union Européenne.

20 Commission européenne, Consultation document: conflict of laws rules for third party effects of transactions in securities and claims : https://ec.europa.eu/info/finance-consultations-2017-securities-and-claims_en , consultation ouverte jusqu’au 15 juin 2017.

21 Open Data Institute, Applying blockchain technology in global data infrastructure, April 2016; IOSCO, Research Report on Financial Technologies (Fintech), February 2017.

22 Article L. 228-1, al. 3 et 5 du Code de commerce disposant que « Les valeurs mobilières émises par les sociétés par actions revêtent la forme de titres au porteur ou de titres nominatifs, sauf pour les sociétés pour lesquelles la loi ou les statuts imposent la seule forme nominative, pour tout ou partie du capital ».

Auteur

Karima Lachgar, Head of Market Intelligence & Regulatory Watch

Jérôme Sutour, avocat associé, responsable Services Financiers

Comments